Resultados e perspectivas | Desempenho dos negócios

Desempenho dos negócios

Mesmo diante de um cenário desafiador, garantimos performance financeira positiva e demos um salto de 15,4% em nossa produção, impulsionados pelo P4P

Em um ano de lenta recuperação de algumas das principais economias globais e de queda nos preços do minério de ferro, a Samarco trabalhou para reforçar o alicerce de sua estratégia de crescimento, com base na produtividade, na segmentação de mercado e na eficiência do uso de recursos e ativos, essenciais para garantir a saúde financeira do negócio.

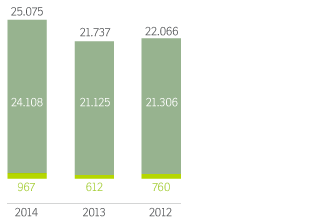

Durante o ano, os volumes de produção de pelotas de minério de ferro e finos alcançaram 25,075 milhões de toneladas, um salto de mais de 15% em relação ao ano anterior (21,737 milhões de toneladas), proporcionado pela entrada em operação do Projeto Quarta Pelotização (P4P) (leia mais em Focos estratégicos). O aumento, ainda inferior aos 37% previstos para a operação plena do P4P, relaciona-se ao processo de ramp-updo terceiro concentrador, do novo mineroduto e da quarta usina de pelotização e às adequações de estruturas do terminal portuário.

Essa etapa de ajustes ocorreu de abril até agosto, quando as operações atingiram sua capacidade plena, e trouxe desafios relativos ao atendimento aos clientes globais e à produtividade. A expectativa é que em 2015 consigamos alcançar a elevação de capacidade nominal anual de produção, de 30,5 milhões (37% acima do patamar anterior à conclusão do projeto).

A entrada em operação do P4P veio acompanhada de uma estratégia de redução de custos e compensação dos menores preços de minério de ferro, via aumento de volume e uso eficiente da capacidade. Por atuarmos em um mercado competitivo, nossa estratégia é manter a liderança em baixo custo, para proteger a Empresa de variações de preço e assegurar uma margem líquida estável. Também equilibramos os diferentes tipos de produção de pelotas, atendendo clientes de variadas geografias, de acordo com suas necessidades e expectativas (leia mais em Focos estratégicos).

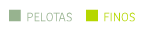

Mesmo diante do ambiente de mercado instável e dos desafios de implantação do P4P, as vendas alcançaram 100% da produção de 2014, com 25,129 milhões de toneladas exportadas (considerando pelotas e finos). O incremento foi de 15,6% em relação a 2013 (21,737 milhões de toneladas).

Produção mil tms

Vendas mil tms

Resultado financeiro

A combinação de aumento de produção e vendas com redução de custos contribuiu para um bom resultado da Samarco, mesmo diante de um cenário de mercado desafiador.

O faturamento bruto totalizou R$ 7.601,3 milhões, aumento de 5% em relação a 2013 (R$ 7.240,2 milhões). Já o lucro líquido do ano foi de R$ 2.805,5 milhões, 2,7% acima do registrado no ano anterior.

O resultado de faturamento foi beneficiado pelo aumento de vendas relacionado à conclusão do P4P e pelos ganhos ligados à depreciação da moeda doméstica (valor médio em relação ao dólar de R$ 2,6556, ante R$ 2,3420 em 2013), além da receita de venda de energia elétrica excedente no mercado de curto prazo, por meio da gestão de contratos e do aproveitamento de oportunidades de mercado.

No entanto, alguns elementos contribuíram negativamente, como a diminuição no preço médio de venda das pelotas, a menor participação de pelotas de redução direta e o aumento das pelotas de alto-forno.

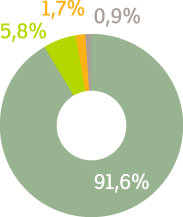

A receita bruta em 2014 é majoritariamente oriunda da comercialização de pelotas, distribuída entre as de redução direta (DR – 48% da venda de pelotas) e de alto-forno (BF – 52%).

Composição da receita bruta 2014 - em %

Indicadores financeiros (em R$ milhões) Confira os principais indicadores que resumem o desempenho dos negócios em 2014 | ||||

|---|---|---|---|---|

| 2014 | Variação (2013 x 2014) | 2013 | 2012 | |

| Receita bruta | 7.601 | 5,0% | 7.240 | 6.611 |

| Receita líquida | 7.537 | 4,6% | 7.204 | 6.550 |

| Margem bruta (%) | 58,0 | -7,6% | 62,8 | 61,3 |

| Lucro líquido | 2806 | 2,7% | 2.731 | 2.646 |

| Ebit | 3.410 | -6,7% | 3.653 | 3.357 |

| Ebitda | 3.762 | -2,8% | 3.870 | 3.554 |

| Margem Ebitda (%) | 49,9 | -7,1% | 53,7 | 54,3 |

| Investimentos | 629 | 20,7% | 521 | 643 |

| Investimentos (P4P) | 660 | -69,4% | 2.160 | 2.709 |

| Ativos totais | 19.557 | 30,1% | 15.032 | 11.001 |

| Patrimônio líquido | 4.313 | 14,8% | 3.758 | 3.274 |

| Dívida bruta | 11.648 | 29,0% | 9.030 | 5.987 |

| Dívida líquida | 9.531 | 12,5% | 8.475 | 5.215 |

| Dívida bruta / Ebitda | 3,1x | 34,8% | 2,3x | 1,7x |

| Roce | 17,6 | -21,8% | 22,5 | 29,3 |

Valor adicionado GRI G4-EC1

Em 2014, a Samarco gerou uma riqueza de R$9.242.187,00, 11% inferior ao valor de 2013, e R$4.677.758,00 foram distribuídos, conforme a tabela abaixo:

Demonstração de Valor Adicionado (%) | |||

|---|---|---|---|

| 2014 | 2013 | 2012 | |

| Acionistas (remuneração de capital próprio) | 60% | 65% | 69% |

| Colaboradores (remuneração, benefícios e encargos para empregados) | 10% | 10% | 9% |

| Governo (impostos, taxas e contribuições) | 13% | 7% | 14% |

| Lucro retido/Prejuízo do exercício | 0% | 0% | 0% |

| Juros e aluguéis (remuneração de capital de terceiros) | 17% | 19% | 7% |

Ebitda

O resultado do Ebitda (lucro operacional acrescido de resultado financeiro líquido, depreciação e amortização) da Samarco caiu 2,8% em relação a 2013, enquanto a margem Ebitda recuou 3,7 pontos percentuais

Custos dos produtos vendidos

Medimos a competitividade de nossos custos por meio do Custo dos Produtos Vendidos (CPV), como parte de nossa estratégia de manter a Empresa em um patamar diferenciado dentro do setor.

Após a entrega do P4P, registramos melhorias de produtividade que diminuíram o custo unitário de produção de pelotas. O custo unitário por tonelada de pelota vendida, em 2014, diminuiu cerca de 6,5% (2014 – US$ 53,42; 2013 – US$ 57,11).

Endividamento, geração de caixa e operações financeiras

Os empréstimos e financiamentos são instrumentos utilizados pela Companhia para financiar seus projetos e iniciativas de longo prazo. A manutenção do perfil da dívida e a estabilidade das previsões de pagamentos são importantes formas de garantir uma boa avaliação no mercado financeiro.

Os empréstimos tomados para a construção do P4P e demais projetos de capital e obras de modernização são nossos principais fatores de endividamento – que alcançou, em 2014, R$ 11.648,2 milhões.

Esse valor é 29% superior ao do ano anterior e se relaciona à etapa de investimento intensivo na expansão da capacidade nominal de produção, iniciada em 2011 e concluída em 2014. Outro fator que contribui para o aumento da dívida em reais é o efeito cambial, com o aumento do dólar em relação ao real nos últimos cinco anos (2,6556 em 2014 x 1,6654 em 2010), afetando as demonstrações em moeda doméstica.

Atualmente, 99% de nossa dívida é em dólar, assim como as receitas. Dessa forma, asseguramos uma proteção natural às variações cambiais, que representam um risco às empresas brasileiras no cenário de curto prazo.

Encerramos o ano com R$ 2.118 milhões disponíveis no caixa, um aumento expressivo em relação ao ano anterior, que contribui favoravelmente para o índice de endividamento líquido (dívida líquida/Ebtida). Este encerrou o ano em 2,5 x, um pouco superior ao de 2013 (2,2 x).

Para manter o equilíbrio em nossas finanças, em 2014 realizamos algumas operações financeiras, com destaque para a captação de recursos no mercado internacional por meio da emissão debonds(títulos de dívidas), em um total de R$ 1.327,8 milhões. Em 2014, também registramos a entrada de R$ 1.088,8 milhões referentes a quatro operações executadas em 2013, na modalidade pagamento antecipado de exportação (EPP).

Ratings

Em 2014, a Samarco manteve sua classificação de risco como grau de investimento (investment grade), segundo avaliações da Fitch Ratings (BBB) e da Standard & Poor’s (BBB-), refletindo boa reputação no mercado de capitais

R$ 1.816,9 milhões

foi o valor total pago aos acionistas em 2014

Saiba +

Confira nossos resultados financeiros completos no Relatório de Administração 2014, disponível emwww.samarco.com